Eindelijk een gamechanger van Tim Cook: Apple Pay?

Vanaf vandaag, 20 oktober 2014, gaan we meemaken of Apple in staat is om een volgende markt op zijn kop te zetten, de betaalmarkt. Met de introductie van Apple Pay en het feit dat er in een maand tijd al 21 miljoen Iphone 6 toestellen zijn verkocht is de kans groot dat Apple in ieder geval voldoende bereik heeft om weer een markt te veranderen.

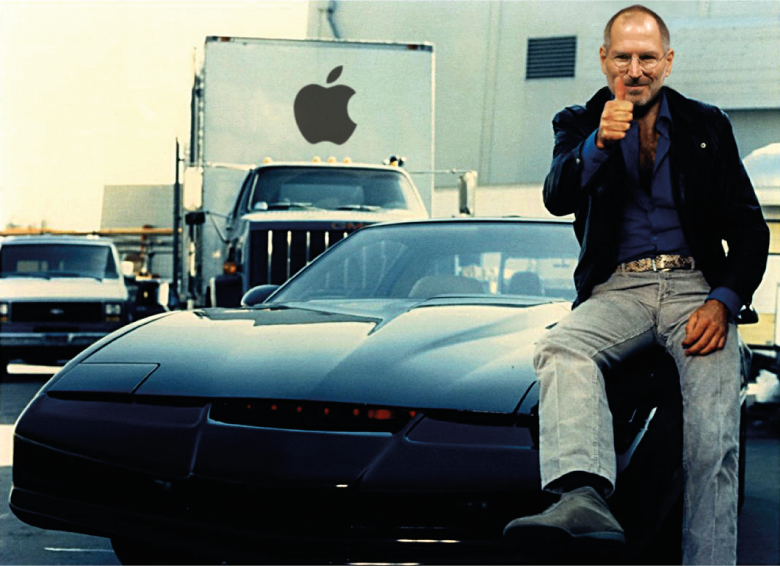

In een grappig blog werden al eens alle Apple vindingen toegeschreven aan de voorliefde van Steve Jobs voor jaren-80 hitserie Knight Rider. Nu kan met de introductie van Apple Pay de Money Dispenser die K.I.T.T. aan boord had ook afgevinkt worden. Betalen met je horloge is dus niet meer enkel voorbehouden aan Michael Knight.

Waar K.I.T.T. nog cash geld spuwde houd je bij Apple Pay je telefoon voor een reader en rekent zo eenvoudig af. Eventueel nog eens extra beveiligd met Apples Touch ID. Behalve een groot bereik onder consumenten valt of staat het succes natuurlijk met de retailers die eraan meedoen. En dat ziet er ook veelbelovend uit. Van McDonalds tot Subway, van Bloomingdales tot Macy's. Zelfs Disney doet mee, evenals een aantal apps waarmee je in één keer in-app kunt afrekenen. Zoals het betalen van een overnachting in de Airbnb-app.

Kan je echt spreken van een nieuwe speler in het betaalverkeer? Alle transacties gaan immers via een gekoppelde credit card. Een credit card die niet van Apple is. Eigenlijk zet Apple met Pay een “skimmer” op je betaalpas. Niet de lasten van het beheer van een credit card rekening en het debiteurenrisico, wel de lusten van alle transacties via de Iphone. Apple ontvangt immers 0,15% op alle transactiebedragen via Pay. En als de mensheid er aan toe is, heeft Apple een fantastische location-based-transactie database beschikbaar voor retailers.

Behalve voor Apple is Pay namelijk ook voor de retailer interessant. Gedragseconomen hebben een term voor de dynamiek die ontstaat door betalen gemakkelijker te maken: decoupling. Een kaart, app of techniek scheidt de consument van zijn bankrekening. De betaling wordt zowel vertraagd (de credit card rekening komt pas aan het eind van de maand) en gebundeld met andere kosten. Hierdoor lijkt het allemaal niet zo pijnlijk. Citibank testte dit fenomeen al eens in 2009 in hun "tap and pay" pilot-programma. Zij zagen dat zowel het aantal als de omvang van de transacties van de consument aanzienlijk toe namen.

Apple Pay kent geen handeling van swipen of tikken, dus lijkt een nieuw niveau van abstractie bereikt. Door met een vingerafdruk op de iPhone te drukken en een beetje zwaaien bij de kassa, wordt de deal gedaan. "Betalen in de winkels gebeurt in een natuurlijke beweging," zegt Apple zelf. "Je hoeft niet eens naar je scherm te kijken". Iedereen die wel eens taxidienst Uber heeft gebruikt weet welk gevoel van plezier het oplevert als je deze dienst gebruikt. Je hoeft geen (cash) geld over te dragen aan de taxichauffeur en niet na te denken of en hoeveel fooi je nu moet geven. De pijnlijke consequentie (betalen) blijft uit. Of dat plezier (PDF) er blijvend is als de credit card rekening wordt afgeschreven is nog maar de vraag.

De aankomende tijd wordt spannend voor Nederlandse banken. Hoewel Apple Pay voorlopig alleen in Amerika gebruikt kan worden zal bij succes ook Europa volgen. En er bestaan natuurlijk al e-wallet initiatieven Google Wallet en in Nederland Vodafone Wallet De Nederlandse banken bieden de dienst "contactloos betalen" aan maar vooralsnog wordt het nog niet echt actief gepromoot. Dus wat is de kans dat het nu door Apple een succes wordt? Ze hebben in ieder geval de merkkracht een categorie te maken. Ze hebben consumentenbereik met de enorme hoeveelheden Iphone 6 toestellen en weten direct veel belangrijke retailers aan zich te binden. Hoe ver is Rabobank dan met MyOrder en heeft het voldoende penetratiegraad om het geweld van Apple aan te kunnen? We kijken met spanning uit naar de cijfers van Apple Pay op Black Friday en de daarop volgende winkeldagen voor de kerstinkopen! Zou het Tim Cook's eerste echte succes worden met een Knight Rider functionaliteit van Steve Jobs?

MonPMUTCE_October+0000ROctPMUTC_0C0

Google | Ios | android | fintech | banken | apple pay | apple | business model | retail | marketing | dienstverlening

Laat van je horen

Bel Lane: (06) 81 89 84 31

Mail Lane: info@lane.nl

Meld je aan voor de nieuwsbrief